*この記事はプロモーションを含みます。

・相続発生後でも、事業承継税制の適用は可能なの?

こんにちは。

税理士のもなた(@TaroZeikin15214)です。

今回は、こんな疑問にお答えします。

急な相続が発生した場合、「相続発生後でも事業承継税制は適用できるの?」と疑問に思ったことはありませんか。

結論からお伝えすると、相続発生後からでも事業承継税制の適用を受け、納税の猶予をすることが可能です。

ただし、当該税制の適用を受けるためには多くの適用要件を満たし、制度適用後も取消事由に該当しないよう注意する必要があります。

当記事では、事業承継税制はそもそもどんな制度なのか、制度適用のための要件などを現役税理士が詳細に解説していきます。

・20代税理士

・世界4大税理士法人勤務経験有

・税金やお金に係るお得な情報を発信中

そもそも事業承継税制とは?

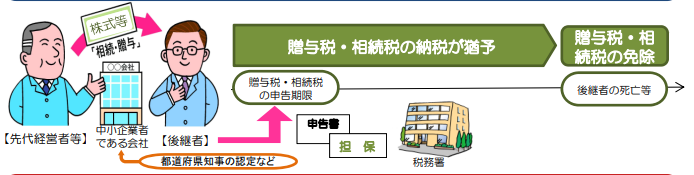

事業承継税制の概要

事業承継税制は、中小企業の後継者が事業を円滑に引き継ぐために用意された税制優遇措置です。

この制度には次のような特典があります。

事業承継税制の特典

・後継者が自社株式を相続等により取得した場合に発生する納税を猶予可能

・後継者の死亡等一定の事由が生じた場合には納税猶予されていた税金が免除される

自社株式を後継者に贈与または相続する際には、通常多額の税負担がかかります。

この高額な税負担のために、後継者への株式の移転をが進まず事業承継の妨げになっていたことが問題視され、国が優遇措置を制定したのです。

引用:国税庁「法人版事業承継税制」

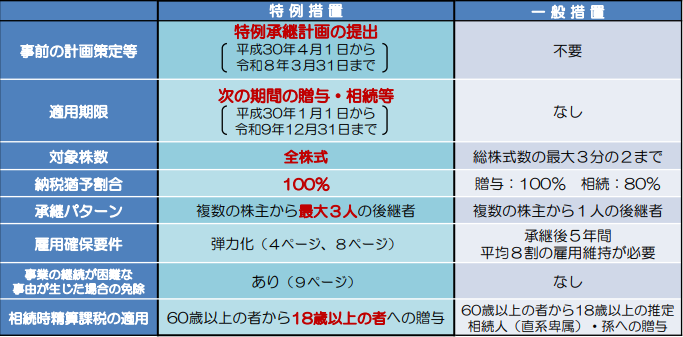

「特例措置」と「一般措置」

事業承継税制には、「特例措置」と「一般措置」があり、それぞれの制度概要は次のとおりです。

引用:国税庁「法人版事業承継税制」

特例措置の場合は、後継者最大3名まで納税猶予を受けることができます。

また、全株式が納税猶予の対象となり、納税猶予割合は100%となっています。

相続発生後からでも適用できる?

相続の発生後からでも、事業承継税制の適用が可能です。

この制度適用のためには、被相続人の死亡日の翌日から8か月以内に都道府県知事に申請をすればよく、相続発生前に申請をしていなくても問題ありません。

ただし、いくつかの要件を満たす必要があるので確認していきましょう。

事業承継税制の適用要件

事業承継税制の適用を受けるためには、多くの要件を満たす必要があります。

立場ごとの適用要件を確認していきましょう。

先代経営者の要件

先代経営者は、次の要件を全て満たす必要があります。

・会社の代表者であった(代表者である者を含む)

・特殊関係者(親族等)と合わせて議決権数の50%超を保有

・後継者以外の特殊関係者の中で筆頭株主である

後継者の要件

後継者として株式を承継する人は、次の要件を満たす必要があります。

・代表者である(相続を開始する日の翌日から5か月を経過する日)

・相続税の申告期限まで対象株式を継続保有

・特殊関係者(親族等)と合わせて議決権数の50%超を保有

・特殊関係者の中で筆頭株主である

会社の要件

事業承継税制の適用が受けられる会社の要件は次のとおりです。

・都道府県知事の円滑化法認定を受けた一定の中小企業者

・資本金又は従業員数が一定の基準以下

取消事由

後継者が相続の申告期限から5年の間に代表者でなくなる等一定の取消事由に該当すると、納税猶予の全額を納付する必要があります。

また、その際にはその期間の利子税も納める必要があるので納税猶予の取消事由に該当しないよう注意が必要です。

納税が免除される場合

納税猶予されている税額が免除される場合もあります。

次に掲げる事由が生じた場合です。

◆ 納税が猶予されている相続税の納付が免除される主な場合

⑴ 後継者が死亡した場合

⑵ (特例)経営承継期間内において、やむを得ない理由により会社の代表権を有しなくなった日以後に「免除対象贈与」を行った場合

⑶ (特例)経営承継期間の経過後に「免除対象贈与」を行った場合

⑷ (特例)経営承継期間の経過後において、会社について破産手続開始の決定などがあった場合

⑸ 特例経営承継期間の経過後に、事業の継続が困難な一定の事由が生じた場合において、会社について、譲渡・解散した場合

専門家への相談

事業承継税制の適用を検討する場合は、税理士などの専門家に相談することをおすすめします。

あなたの状況に応じた適切なアドバイスを提供してくれます。

まとめ

今回は、事業承継税制について解説しました。

相続発生後でも事業承継税制の利用は可能ですが、スケジュールがタイトとなります。

できれば生前から話し合って事業承継計画を進めておくのがいいでしょう。

事業承継税制は、贈与及び相続税の納税が猶予される一方で、満たすべき要件が多く、取消事由にも注意する必要があります。

制度の適用を検討する場合には、適用要件を満たし続けることができるのか事前によく確認しておきましょう。

コメント