「ポイ活の収入や仮想通貨の売却益は雑所得って聞いたけど、雑所得てそもそも何?」

「雑所得の確定申告のやり方がわからない」

今回はこんな疑問にお答えしていきます。

当記事では、雑所得の基礎知識から始め、確定申告のやり方について最初から最後まで図解付きで徹底解説しています。雑所得の確定申告は申告書を2枚作るだけで超簡単です。

お金のことで頭を悩ませる必要はありません。是非、この記事を読んで、税金の悩みから解放されてください。

雑所得の種類と計算方法

雑所得とは、給与所得等の他の所得に該当しない所得をいい、次の3区分に分けられます。区分に応じて計算方法が変わってきます(②、③は同じです)。

➀公的年金等

国民年金や厚生年金、idecoや確定拠出年金などが該当します。

計算方法は、下記のとおりです。

【収入金額 – 公的年金等控除額 = 公的年金等の雑所得】

公的年金等控除額は、収入金額に応じて決まっています。

②業務に係るもの(副業収入が該当)

ブログ、せどり、ポイ活等の副業収入が該当します。

計算方法は、下記のとおりです。

【総収入金額 – 必要経費 = 業務に係る雑所得】

ポイ活収入と税金の関係、計算方法等はこちらの記事「ポイ活に係る税金の悩み解消!あなたは確定申告が必要?」で詳しく解説していますので確認してみてください。

副業収入は雑所得ではなく、事業所得に該当する場合があります。事業所得の方が税制的なメリットが多いですが、事業所得として申告するためには一定の要件があります。

事業所得と雑所得の区部はまた別の記事で解説させて頂きますね。

③ その他

生命保険の年金、仮想通貨の売却益等が該当します。

計算方法は、下記のとおりです。

【総収入金額 – 必要経費 = その他の雑所得】

以上、雑所得の3区分と計算方法について解説しました。

雑所得の区分、計算方法はこちらの国税庁のサイト「国税庁:「No.1500 雑所得」」にも記載されています。

e-taxによる雑所得の確定申告のやり方

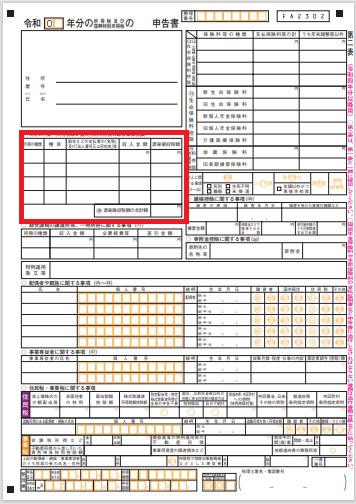

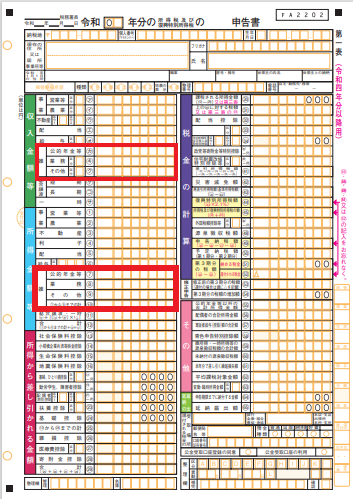

雑所得だけを申告するとした場合、作成が必要なのは確定申告書の第一表・第二表の2枚だけです。

画像の赤枠がそれぞれ申告書の入力箇所ですが、ご覧のとおり入力箇所も多くはないので難しく捉える必要はありません。

収支内訳書等の作成も不要です(前々年の雑所得の収入金額が1千万円超の場合には作成が必要ですが)。

1:「国税庁 確定申告書等作成コーナー」にアクセスし、「作成開始」をクリック

それでは、e-taxからの確定申告のやり方に関して図解つきで解説していきます。

「国税庁 確定申告書等作成コーナー」にアクセスし、「作成開始」をクリックします。

2:提出方法を選択する

お好きな提出方法を選択します。

本記事では、「スマートフォンを使用してe-Tax」を選択します。

なお、e-taxで申告するためには「[手続名]電子申告・納税等開始(変更等)の届出」の届出しておくことが必要です。事前に申請しておきましょう。

申請が面倒な方は、「印刷して提出」を選択すれば紙で提出ができます。

3:「所得税」を選択する

今回は、所得税の申告になりますので「所得税」を選択しましょう。

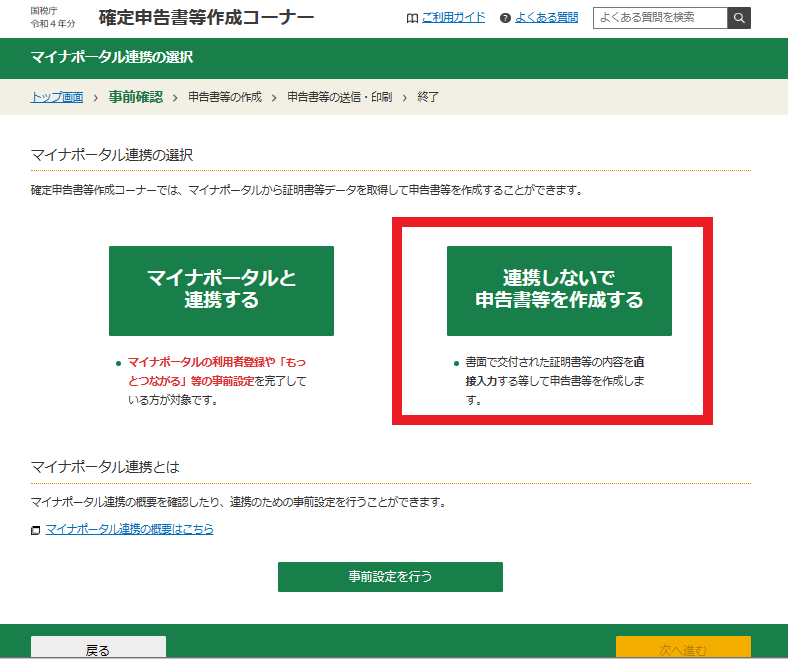

4:マイナポータル連携の選択

マイナポータルと連携すると、「医療費控除」や「ふるさと納税」等の金額が自動入力されるので便利ですが、事前設定が必要です。

入力項目の少ない方は、手動で入力すれば問題ありません。

今回は「連携しないで申告書等を作成する」を選択し、「次へ進む」をクリックします。

余談ですが、たくさん稼いでいる個人事業主の方だと、ふるさと納税の領収書が100枚ほどあったりします。これを全部手動で入力するのは苦行です。

そういう方は是非マイナポータルと連携をしておきましょう!個人的なお願いでした(笑)

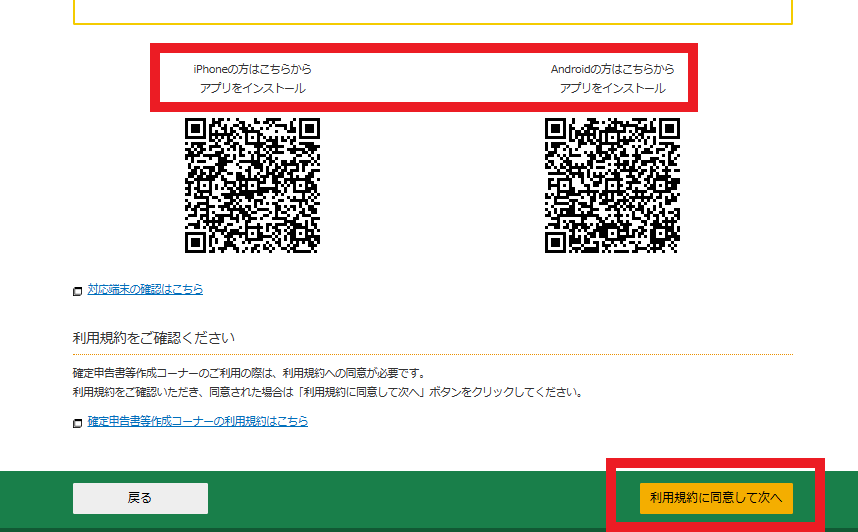

5:マイナアプリをインストール

マイナンバーカードの読み取りに「マイナアプリ」を使用するのでインストールします。

インストールしたら、「利用規約に同意して次へ」をクリックします。

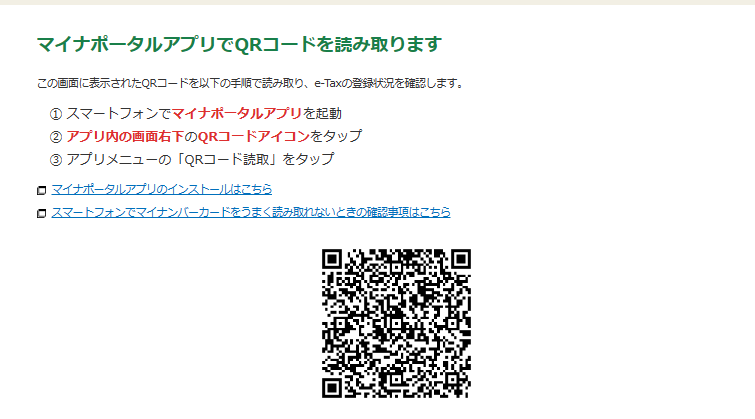

6:「マイナポータルアプリ」でQRコードを読み取り

QRコードを読み取り、利用者証明用電子証明書のパスワードを入力します。

読み取りが完了したら、「次へ」をクリックし、「申告書等を作成する」をクリックしてください。

ここから、申告書の作成に入りますよ。

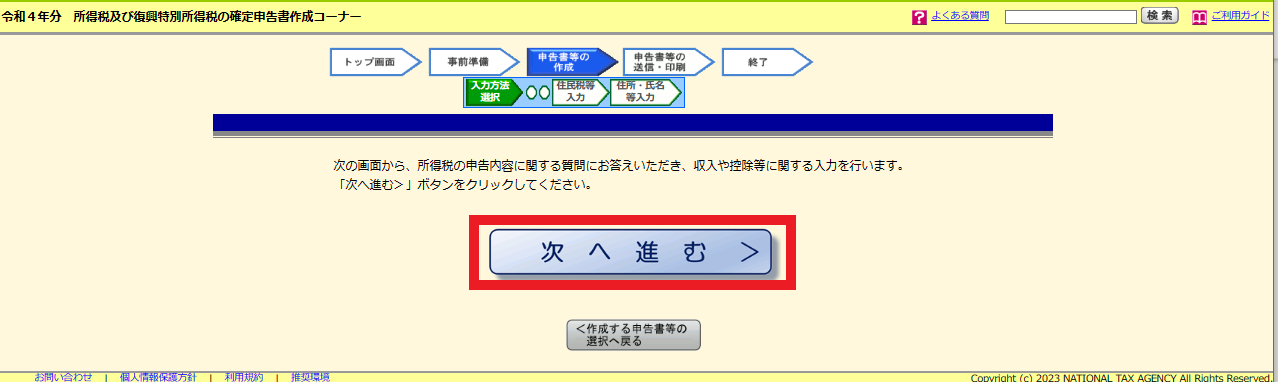

7:申告書作成画面

いよいよ申告書の作成です。「次へ進む」をクリックします。

8:申告書の作成を始める前に

・生年月日を入力

・「給与以外に申告する収入はありますか?」:「はい」

*雑所得の収入がありますね。

・「税務署から青色申告の承認を受けていますか?」

青色申告の方⇒「はい」

白色申告の方⇒「いいえ」

・税務署から予定納税の通知を受けていますか?

予定納税をされた方は「はい」を選択しましょう。

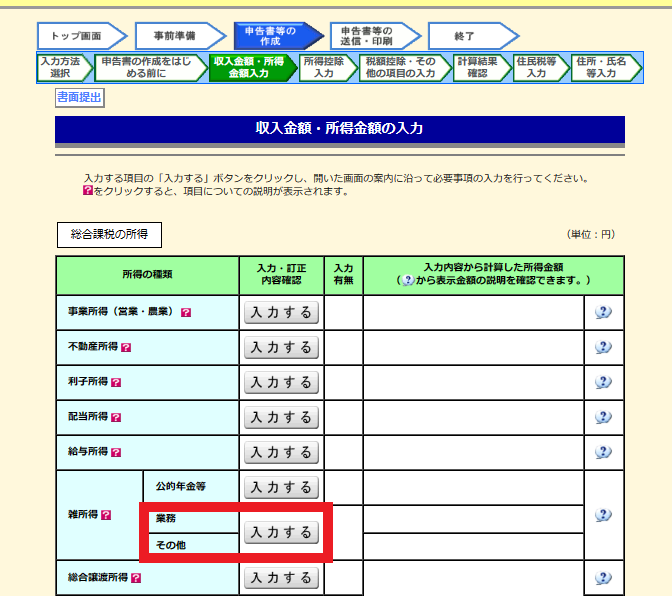

9:雑所得「入力する」をクリック

今回は、雑所得の申告方法を解説していますので、赤枠の「入力する」をクリックします。

副業収入のある方はここから入力をします。

雑所得の内、公的年金等の申告をされる方は赤枠の上の「入力する」をクリックしましょう。

10:「入力する」をクリック

「入力する」をクリックします。

「相続等に係る生命保険契約等に基づく年金(保険年金)の入力」は、該当する方は「はい」をクリックしてください。

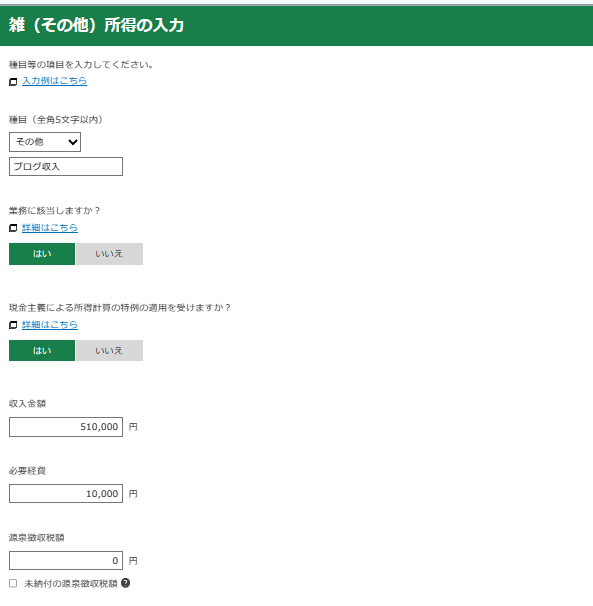

11:雑所得の入力

図解は、ブログ収入が51万円、ブログに係る必要経費が1万円として記載してみましたので参考にしてください。

➀雑所得(その他):種目の書き方

種目は、プルダウンを開き、該当するものがあれば選択します。なければ「その他」を選択しましょう。

「その他」を選択すると、収入内容を入力する項目がでてきます。

この欄は書き方に決まりがなく、収入の内容がわかれば何でも大丈夫ですので悩まず入力しましょう。

ただし、「5文字以内」で書く必要がありますのでコンパクトにまとめる必要があります。

せめて10文字くらい枠があってもいいと思うのですが、、、

②「業務に該当しますか?」

副業で得た収入であれば「はい」を選択します。仮想通貨の売却益であれば、「いいえ」を選択します。

③「現金主義による所得計算の特例の適用を受けますか?」

収入は原則「権利が確定した日」に計上する必要があります。しかし、個人の方に権利確定基準を求めるの難しいので、現金入金があったときに収入を計上してもいいですよというのが、「現金主義による所得計算の特例」です。

なので、基本的には「はい」を選択して頂ければ大丈夫です。

ただし、前々年の収入金額が300万円超の方は権利確定基準で申告する必要がありますので「いいえ」を選択します。

④「源泉徴収税額」

全ての入力が終わったら「次へ進む」をクリックし、「入力終了(次へ)」をクリックします。

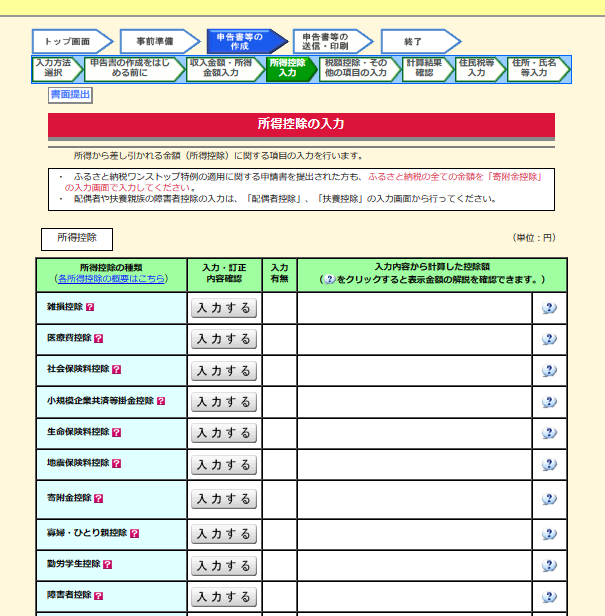

12:所得控除の入力

医療費控除やふるさと納税の寄付金額等の所得控除額があれば入力します。

入力が完了したら、「入力完了(次へ)」をクリックします。

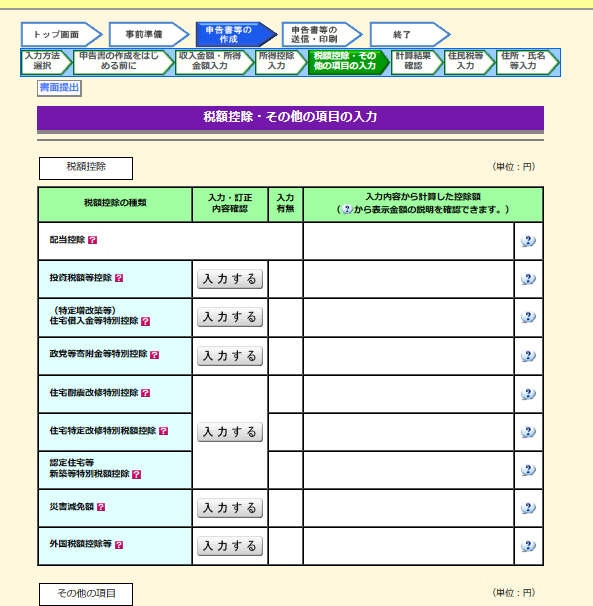

13:税額控除入力

配当控除など、該当する税額控除があれば入力してください。

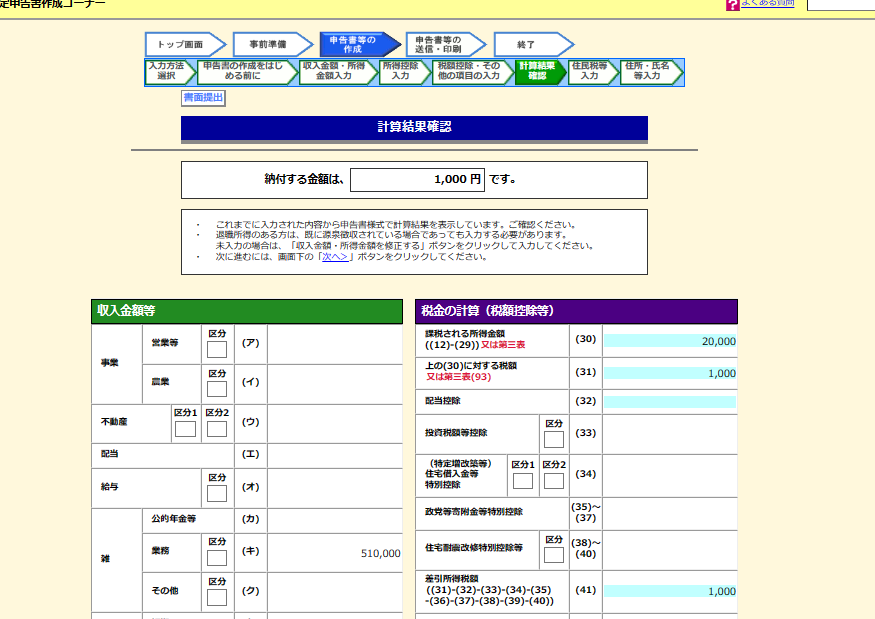

14:計算結果の確認

ここまでの入力の結果として、納付金額(還付金額)が表示されます。

入力内容を確認し、問題がなければ「次へ」をクリックします。

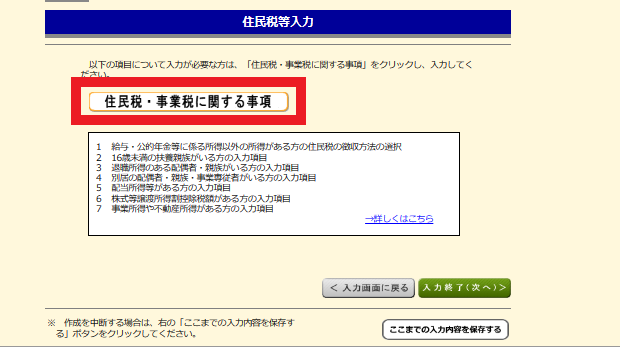

15:住民税・事業税に関する事項

所得税と住民税では、一部計算方法が異なる項目があります。

16歳未満のお子さんがいる方などは、ここから入力することで控除を受けることができますので必ず入力しましょう。

また、会社に副業がばれたくないという方は、赤枠の「住民税・事業税に関する事項」をクリックし「普通徴収」を必ず選択してください。

詳しくは、こちらの記事「【副業】会社にバレナイ方法と確定申告について」で図解付きで解説していますのでご参照ください。

16:住所・氏名等入力

税金の納付方法や住所・氏名等を入力し「次へ進む」をクリックします。

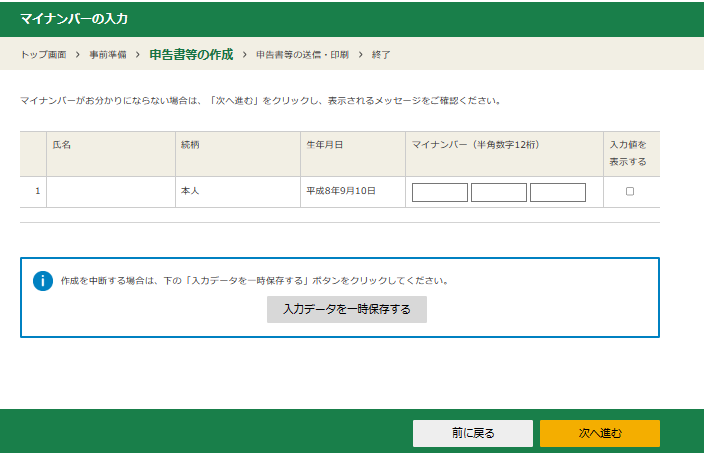

17:マイナンバーの入力

マイナンバーの番号を入力します。

18:申告書印刷

「紙で提出する」を選んだ方は、申告書を印刷して郵送します。

e-taxで申告した方は紙での郵送は必要ありません。

19:申告書を印刷した後の作業について

これで申告書作成作業は終了です。

入力データは、図の赤枠のところから保存しておきましょう。注意書きを読んだら、「終了する」をクリックして終了です。

お疲れさまでした。

雑所得と確定申告

必要書類

雑所得の確定申告で必要な書類は下記のとおりです。

・マイナンバーカード(ない方は住民票の写し等)

・雑所得に係る収入や経費を記録した帳簿(e-taxへの入力用であり、提出不要です)

実は、雑所得の確定申告に関しては申告書への添付書類は不要です。

収入や経費を記録している帳簿書類は、申告書への添付が不要です。保存義務はありますので、仮に税務調査が入った際に提示ができるよう保管はしておいてください。

申告期限

確定申告書の提出期限は、毎年3月15日までになります。

3月15日が休日の場合は、週明けの月曜日が提出期限です。

忘れずに申告をしましょう。

確定申告が必要な人

確定申告が必要かどうかは、立場によって変わってきます。

例えば次のような方は確定申告が必要です。

・フリーランスの方(収入は事業所得のみ):事業所得が48万円超

・フリーランスの方(アルバイトをしている):事業所得が20万円超

・サラリーマンの方:給与以外の合計所得金額が20万円超

他にも確定申告が必要な場合がありますので、詳しくはこちらの国税庁のサイト「国税庁:確定申告特集」をご参照ください。

まとめ

本記事のまとめです。

雑所得は、種類に応じて次の3区分に分類されます。

②業務に係るもの(副業収入が該当)

③その他(仮想通貨の売却益等)

フリーランスが税金で損をしないためのお得な情報については、次の記事にまとめています。

コメント